/ News / News

Neue Lowell-Befragung zum Umgang mit Privatschulden

Die Ergebnisse der repräsentativen Befragung liefern aufschlussreiche und teilweise überraschende Einblicke.

Ob Studienkredit, Auto-Leasing oder Immobilienfinanzierung – Schulden im Sinne finanzieller Verpflichtungen sind für die meisten Erwachsenen ein normaler Bestandteil des Lebens. Belastend wird es, wenn aus Schulden ein unüberwindbarer Schuldenberg wird.

Wir wollten wissen, wie viele Deutsche von Überschuldung betroffen sind, wie sie in diese Situation geraten sind und wie sie generell mit Schulden umgehen. Gemeinsam mit dem Marktforschungsunternehmen YouGov haben wir über 2.000 Personen zu ihrer Einstellung zu Schulden befragt. Die Ergebnisse der repräsentativen Befragung liefern aufschlussreiche und teilweise überraschende Einblicke.

Jeder 5. Deutsche war schon einmal überschuldet

20 % der Befragten gaben an, in der Vergangenheit schon einmal überschuldet gewesen zu sein; 5 % sind es nach eigenen Angaben aktuell. Mit „überschuldet“ ist gemeint, dass sich ein Berg von Schulden angehäuft hat, der sich nicht mehr durch bestehende Einnahmen oder Vermögen bedienen lässt. Im Bundesländer-Vergleich zeigt sich in unserer Befragung: Der Anteil aktuell Überschuldeter ist in Bremen und Hamburg mit 13 bzw. 11 % am größten.

Regelmäßige Ausgaben als häufigster Überschuldungsgrund

Wir wollten wissen, welche Ausgaben dazu führen, dass sich Menschen überschulden. Das Ergebnis: In den meisten Fällen (23 %) sind es regelmäßige Ausgaben wie Einkäufe, monatliche Rechnungen usw. – eben die kleinen Dinge, die sich über die Zeit summieren. 18 % der Befragten überschulden sich aufgrund größerer Finanzierungen (etwa Urlaub oder Autokauf), weitere 18 % wegen ungeplanter Ausgaben wie beispielsweise Reparaturen für Wohnung oder Auto.

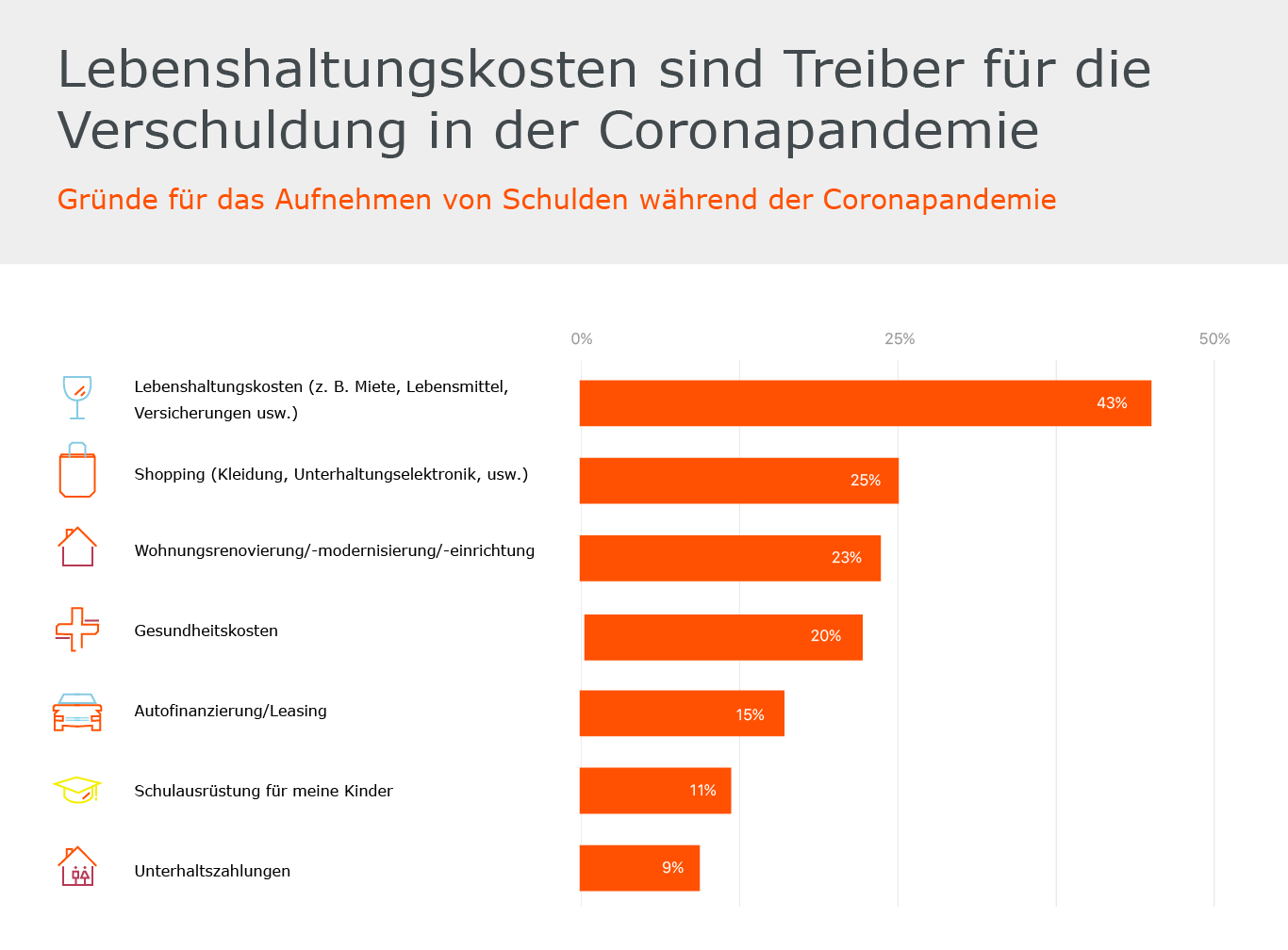

Veränderte Schuldenlage im Zuge der Coronakrise

Die Coronapandemie hat aufgrund der veränderten Wirtschaftslage auch beim Thema Privatschulden Spuren hinterlassen. Jeder vierte Befragte berichtet von einer veränderten Schuldensituation. 16 % der Verschuldeten haben es während der Corona-Zeit geschafft, Schulden abzubauen, wobei 8 % sogar angaben, heute viel weniger Schulden zu haben als vor der Pandemie. Doch es gab auch finanzielle Verlierer: 9 % haben im Zuge der Pandemie Schulden angehäuft, insbesondere zur Deckung von Lebenshaltungskosten (43 %), aber auch für Shopping (25 %) oder die Gestaltung der Wohnung (23 %). Wie unsere Daten zeigen, hat die Pandemie vor allem jungen Leuten zwischen 18 und 34 Jahren finanziell zugesetzt; ihre Schuldenlast wurde tendenziell größer.

„Die Umfragewerte sind ein Spiegelbild unserer internen Daten“, so Holger Rampe, Commercial Director bei Lowell in DACH und damit zuständig für Data & Analytics. „Lebenshaltungskosten wie Miete, Strom, Heizung, Kleidung oder Lebensmittel als Ursache der Überschuldung spielen eine immer größere Rolle. Und diese sind nicht so ohne weiteres reduzierbar“, so Rampe weiter.

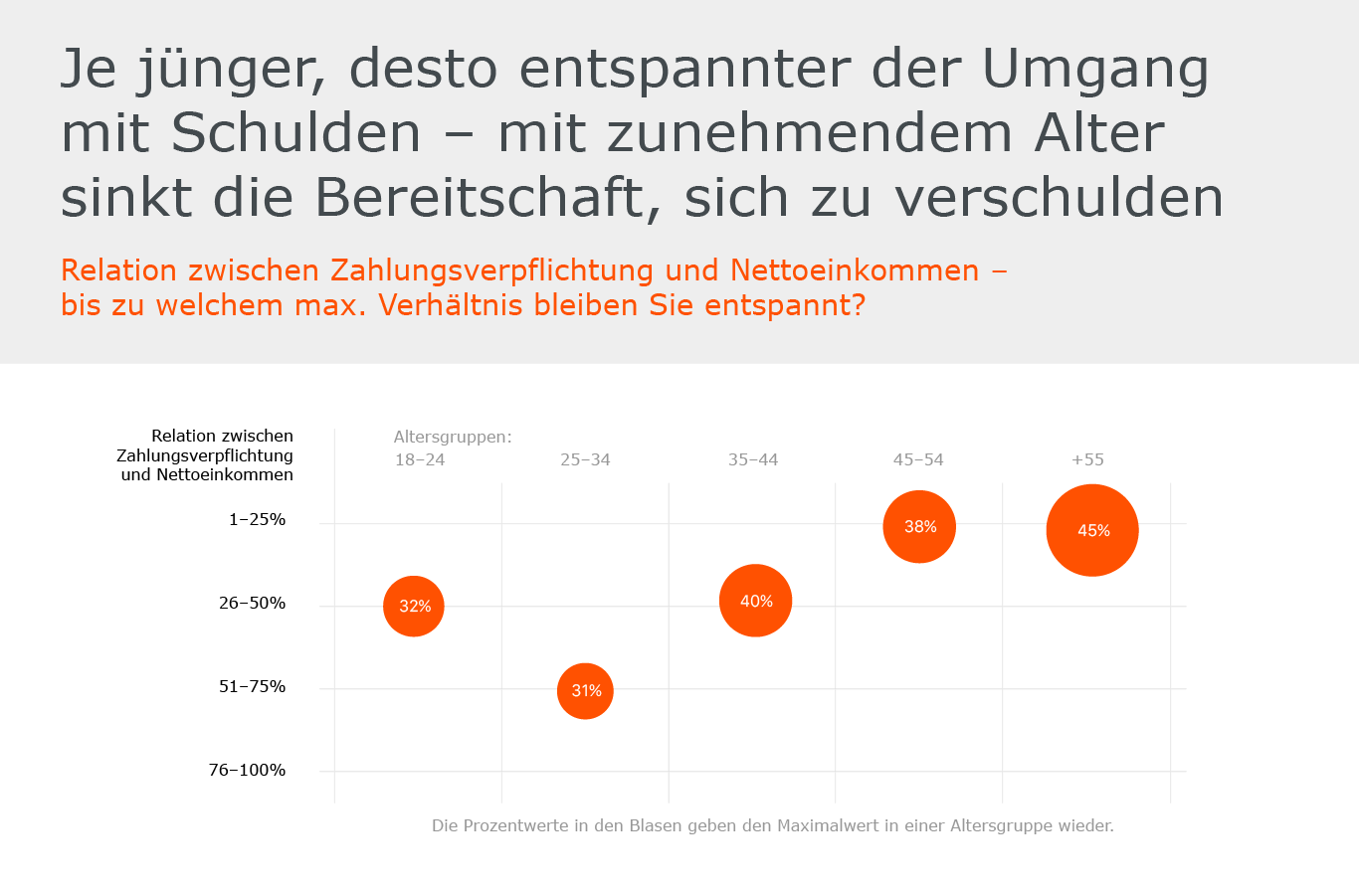

Je jünger, desto entspannter der Umgang mit Schulden

Doch wie hoch darf der Anteil monatlicher Schulden am Nettoeinkommen maximal sein, bevor sich Menschen ernsthaft Sorgen machen? Die meisten Befragten (36 %) fühlen sich mit monatlichen Zahlungsverpflichtungen von nur 1–25 % ihres monatlichen Nettoeinkommens wohl, aber fast ebenso viele bleiben mit 26–50 % noch entspannt (35 %). Interessant: Mit zunehmendem Alter sinkt diese „Schuldentoleranz“ deutlich. So sind z. B. Schulden bis zu 100 % des Nettoeinkommens für 10 % der 18–24-Jährigen und für 9 % der 25–34-Jährigen kein Problem, aber nur für 1% der 55-Jährigen.

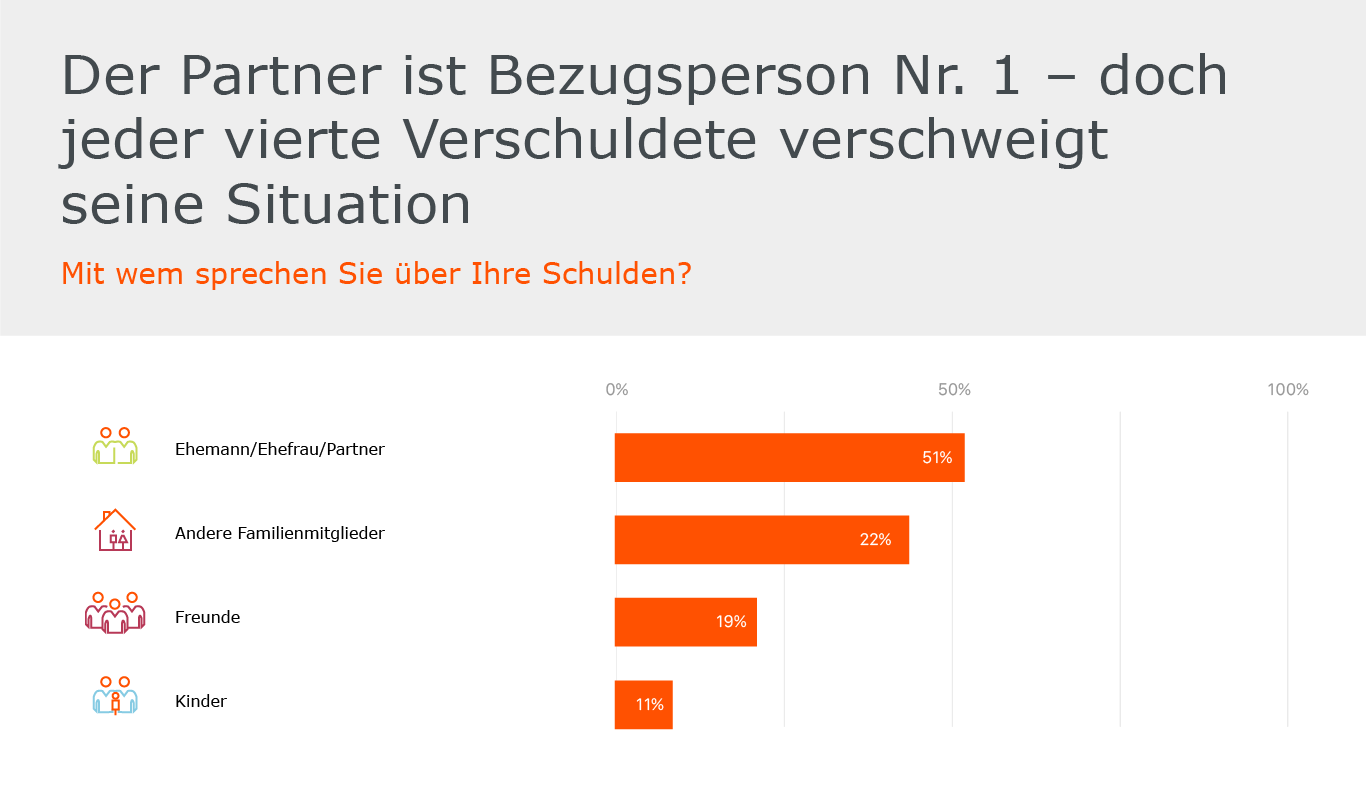

Der Partner als Bezugsperson Nummer 1

Die meisten verschuldeten Deutschen (51 %) sprechen mit ihrem Partner über ihre Schulden. Männer sind dabei etwas offener gegenüber dem Partner als Frauen (53 % vs. 48 %). 22% der Befragten sprechen mit anderen Familienmitgliedern, 19 % mit Freunden und 11 % mit ihren Kindern über ihre Situation. 25 % geben an, nicht über ihre Schulden zu sprechen.

Wie die Ergebnisse unserer Umfrage zeigen, sprechen die Deutschen mit zunehmendem Alter weniger gern über Schulden: Während nur 15 % der 18- bis 24-Jährigen und 19 % der 25- bis 44- Jährigen sagen, dass sie nicht über Schulden sprechen, sind es bei den 45- bis 54-Jährigen 27 % und bei den über 55-Jährigen 32 %. Dabei kann gerade das Gespräch mit anderen ein erster und wichtiger Schritt sein, das Problem in den Griff zu bekommen.

Schulden sind nichts Schlimmes – darüber sprechen ebenfalls nicht

Schulden zu machen ist in unserer Gesellschaft etwas ganz Normales, und nicht wenige erleben im Laufe ihres Lebens sogar eine Überschuldung. Oftmals trauen sich die Betroffenen nicht, sich ihrem Umfeld zu öffnen und ihre Sorgen mit Familie und Freunden zu teilen. Um sich aus der Schuldensituation zu befreien, ist jedoch gerade der offene Umgang mit dem Thema wesentlich. Hier müssen Inkassounternehmen ansetzen und Konsumenten mit Hilfe einer zielgruppengerechten Ansprache dazu zu ermutigen, gemeinsam eine Lösung für ihre finanzielle Situation zu finden.

„Auch hier gilt: Sich zu öffnen und sich mit der Situation ehrlich auseinanderzusetzen, ist der erste Schritt zur Bewältigung“, beschreibt Managing Director DACH Holger Taubmann den ethischen Ansatz seines Unternehmens. Für Menschen in schutzbedürftigen Situationen gebe es zusätzlich ein eigenes Programm, das diese Konsumenten besonderes behandele. „Wir nehmen unsere ethische Verantwortung sehr ernst.“

Über die Befragung

Befragt wurden insgesamt 2.119 Teilnehmer des YouGov Online-Panels. Die Online-Umfrage wurde zwischen dem 01.10.2021 und dem 04.10.2021 durchgeführt. Die Ergebnisse wurden gewichtet und sind repräsentativ für die deutsche Bevölkerung (ab 18 Jahren).